اندیکاتور استوکاستیک چیست؟ آموزش اندیکاتور Stochastic به زبان ساده

روندهای صعودی و نزولی همواره فرصتهای معاملاتی زیادی را در اختیار تریدرها قرار میدهند. نکته مهمی که در تصمیمگیری برای خرید و فروش در چنین شرایطی اثرگذار است، قدرت روندهاست؛ به این معنی که باید بدانید نمودار با چه قدرتی در مسیر صعودی یا نزولی حرکت میکند. با آگاهی از این موضوع، میتوانید برای معامله کردن تصمیمهای بهتری بگیرید. یکی از ابزارهای کاربردی برای ارزیابی قدرت روندها، اندیکاتور Stochastic است. در این مطلب قصد داریم به آموزش اندیکاتور استوکاستیک بپردازیم. تا پایان با ما همراه باشید.

اندیکاتور استوکاستیک چیست؟

وقتی روند صعودی یا نزولی در نمودار قیمت شکل میگیرد، دو جنبه اساسی برای تحلیل تکنیکال باید مدنظر قرار بگیرند:

- حجم معاملات

- سرعت تغییرات قیمت

هرچند دو عامل یادشده به یکدیگر وابستهاند، اما معمولاً اندیکاتورها روی یکی از آنها تمرکز میکنند. برای مثال، در فرمولهای اندیکاتور RSI و MACD، حجم معاملات مبنای محاسبه قرار میگیرد، درحالیکه اندیکاتور استوکاستیک روی سرعت تغییرات قیمت یا به عبارت دیگر، مومنتوم قیمت متمرکز میشود. یک روز معاملاتی را در نظر بگیرید. هر دارایی در یک روز معاملاتی بازه قیمتی را تجربه میکند. در پایان روز نیز روی قیمت مشخصی به کار خود پایان میدهد. اندیکاتور Stochastic برای اندازهگیری مومنتوم، نسبت قیمت بسته شدن را به بازه قیمتی محاسبه میکند. باید به این نکته اشاره کنیم که استوکاستیک در دستهبندی انواع اندیکاتور، بهعنوان اسیلاتور شناخته میشود. در ادامه، روی موضوع سیگنالگیری با استوکاستیک متمرکز میشویم.

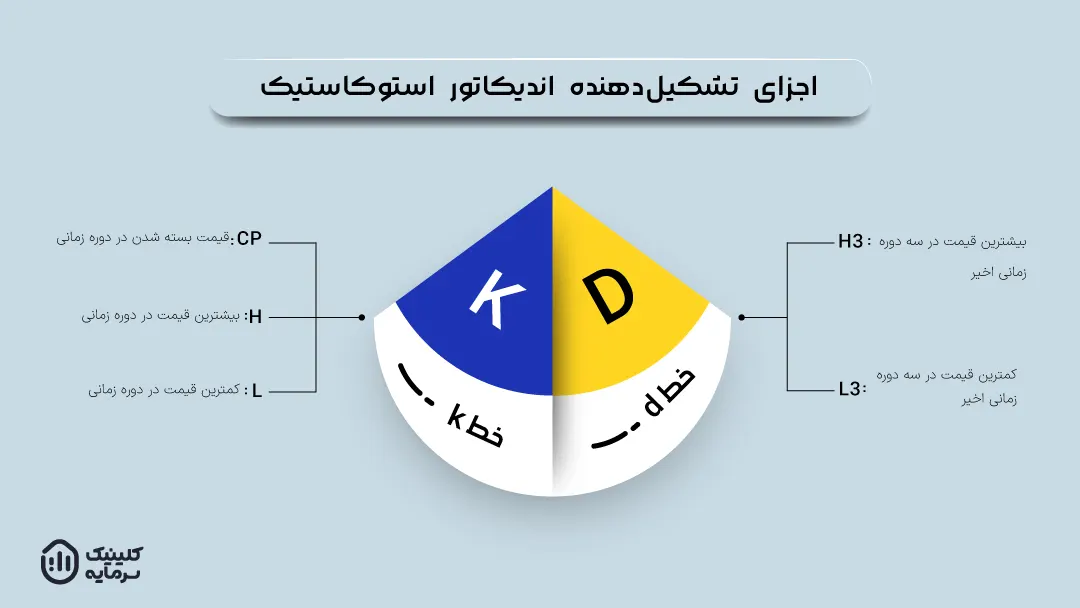

اجزای تشکیلدهنده اندیکاتور Stochastic

اندیکاتور استوکاستیک از دو خط تشکیل شده است. آشنایی دقیق با این دو خط برای دریافت سیگنالهای دقیق خرید و فروش بسیار مهم است. بنابراین، این بخش را با دقت مطالعه کنید.

۱. خط K

خط K از متصل شدن نقاط مربوط به مقادیر اندیکاتور استوکاستیک به دست میآید. ابتدا لازم است دوره زمانی مشخصی را برای محاسبه مقدار Stochastic در نظر بگیرید. در حالت پیشفرض، معمولاً دوره چهاردهروزه مبنای محاسبات قرار میگیرد؛ اما با توجه به استراتژی معاملاتی، میتوانید این عدد را کاهش یا افزایش دهید. برای محاسبه مقدار استوکاستیک از رابطه ریاضی زیر استفاده میشود:

K = (CP-L) * 100 / (H-L)

- CP: قیمت بسته شدن در دوره زمانی

- H: بیشترین قیمت در دوره زمانی

- L: کمترین قیمت در دوره زمانی

از به هم متصل کردن مقادیر استوکاستیک، خط K به دست میآید.

۲. خط D

خط D در مقایسه با خط K، اهمیت بیشتری دارد. همچنین، اگر به این دو خط در کنار هم روی نمودار دقت کنید، متوجه میشوید خط D نوسانات کمتری به همراه دارد. مقادیر خط D بیانگر میانگین متحرک سه دوره معاملاتیاند. برای محاسبه مقدار دقیق آن نیز از رابطه ریاضی زیر استفاده میشود:

D = 100 * H3 / L3

- H3: بیشترین قیمت در سه دوره زمانی اخیر

- L3: کمترین قیمت در سه دوره زمانی اخیر

البته شما بهعنوان تحلیلگر تکنیکال به محاسبه مقادیر خطوط D و K نیازی ندارید. تقریباً تمام ابزارهای تحلیل تکنیکال این محاسبات را بهصورت خودکار انجام میدهند و نتایج را در اختیار شما میگذارند. برای مثال، بهسادگی میتوانید تنظیمات اندیکاتور استوکاستیک را در تریدینگ ویو انجام دهید و از آن استفاده کنید.

بررسی تنظیمات اندیکاتور استوکاستیک

اشاره کردیم که اندیکاتور استوکاستیک نوعی اسیلاتور است. با دقت در روابط ریاضی که پیشتر ذکر کردیم، مقدار عددی این شاخص بین ۰ تا ۱۰۰ نوسان میکند. از نظر زمانی نیز Stochastic نوعی اندیکاتور پیشرو است. به این معنی که جلوتر از نمودار قیمت حرکت میکند و میتوان برای پیشبینی روندها از آن استفاده کرد.

وقتی مقدار استوکاستیک بین دو عدد ۲۰ و ۸۰ قرار دارد، محدوده تعادلی در نمودار حکمفرماست. وقتی هردو خط K و D به زیر ۲۰ میرسند، نمودار وارد محدوده اشباع فروش میشود، اما برای صادر شدن سیگنال خرید شرط دیگری نیز لازم است. خط K باید از پایین، خط D را قطع کند و به بالای آن برود. در این حالت، سیگنال خرید در اندیکاتور Stochastic صادر میشود.

وقتی هر دو خط K و D به بالای ۸۰ میرسند، نمودار وارد محدوده اشباع خرید میشود؛ اما برای صادر شدن سیگنال فروش شرط دیگری نیز لازم است. خط K باید از بالا خط D را قطع کند و زیر آن برود. در این حالت، سیگنال فروش در اندیکاتور استوکاستیک صادر میشود.

تشخیص واگرایی در تحلیل تکنیکال با اندیکاتور Stochastic

تا اینجا با اندیکاتور استوکاستیک و نحوه سیگنالگیری از آن آشنا شدیم. نکته مهم و کاربردیای در این زمینه وجود دارد که باید آن را بررسی کنیم. تشخیص واگرایی برای پی بردن به تغییر روندها در نمودار قیمت بسیار مهم است. فرض کنید نمودار قیمت در مدار صعودی قرار دارد. با توجه به تعریفی که از اندیکاتور استوکاستیک ارائه کردیم، در یک روند صعودی، مقدار این شاخص در حالت طبیعی باید افزایش پیدا کند؛ اما گاهی چنین اتفاقی رخ نمیدهد.

به عبارت دیگر، همزمان که شاهد روند صعودی در قیمت هستیم، مقدار استوکاستیک کاهش پیدا میکند. در این حالت، دراصطلاح واگرایی رخ داده است. تجربه نشان داده است که واگراییهایی که با استفاده از اندیکاتور Stochastic تشخیص داده میشوند، سیگنالهای دقیق و قوی صادر میکنند. بنابراین، در صورت مشاهده این پدیده باید برای تغییر روندها آماده شوید. در همین زمینه، پیشنهاد میکنیم مقاله واگرایی در تحلیل تکنیکال را مطالعه کنید.

کلام پایانی

در این مطلب بررسی کردیم که اندیکاتور استوکاستیک چیست و چگونه میتوان از آن سیگنالهای دقیقی را به دست آورد. تجربه نشان میدهد ترکیب اندیکاتور Stochastic با ابزارهای دیگری مانند اندیکاتور MACD و RSI برای دستیابی به سیگنالهای خرید و فروش، بسیار کاربردی و مفید است. استوکاستیک، اندیکاتور پیش رو است، درحالیکه مکدی و آر اس آی هر دو تأخیری هستند. بنابراین، میتوان صحبت سیگنالهای دریافتی با استوکاستیک را به کمک مکدی یا آر اس آی تأیید یا رد کرد. در پایان، شما عزیزان میتوانید سؤالات و ابهامات خود را درباره آموزش اندیکاتور Stochastic با ما در میان بگذارید.

سوالات متداول

اندیکاتور Stochastic RSI چیست؟

همان اندیکاتور آر اس آی است؛ با این تفاوت که فقط بین 0 و 1 نوسان میکند. وقتی نوسانگر به زیر 0/2 میرسد، نمودار وارد ناحیه اشباع فروش میشود. همچنین با عبور نوسانگر از 0/8 نمودار وارد ناحیه اشباع خرید میشود.

استوکاستیک جزء کدام دسته از انواع اندیکاتورهاست؟

Stochastic جزء اندیکاتورهای پیشرو است که بهعنوان اسیلاتور یا نوسانگر شناخته میشود.

آیا میتوان از اندیکاتور استوکاستیک برای نوسانگیری استفاده کرد؟

بله؛ استوکاستیک یا نوسانگر تصادفی را میتوان بهترین اندیکاتور برای نوسانگیری ارز دیجیتال دانست.

- نام صرافی تخفیف کارمزد vps یا vpn لینک ثبت نام

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

بینگ ایکس

بینگ ایکس

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

مکسی

مکسی

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

کوینکس

کوینکس

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

بیت پین

بیت پین

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

آبانتتر

آبانتتر