دیفای چیست؟ با امور مالی غیرمتمرکز و مهمترین پروژههای آن آشنا شوید

این روزها کمتر کسی است که واژههایی نظیر ارز دیجیتال، بلاکچین، کیف پول رمزارز، و مشابه آنها به گوشش نخورده باشد. حتی اگر تا به حال در این حوزه فعالیتی انجام نداده باشید، درباره آن شنیدهاید. این موضوعات در قرن ۲۱ چنان فراگیرند که تمام جهان را درگیر کردهاند. یکی از واژههای نامآشنا در این حوزه، دیفای (DeFi) است که عبارت است از امور مالی غیرمتمرکز که در فضای بلاکچین بهوجود آمده است.

تصور کنید هیچ نهاد متمرکزی مانند بانک مرکزی وجود ندارد که بخواهد به امور مالی شما رسیدگی کند. همین مسئله موجب محبوبیت بیشتر دیفای میان سرمایهگذاران میشود. افراد زیادی هستند که برای کسب درآمد در این زمینه سرمایهگذاری و از آن استفاده میکنند. اگر میخواهید راجع به این موضوع بیشتر بدانید، در ادامه مقاله با ما همراه باشید.

دیفای (DeFi) بهزبان ساده

عبارت دیفای مخفف Decentralized Finance است که برای انواع خدمات مالی غیرمتمرکز، ازجمله ارز دیجیتال و بلاکچین، استفاده میشود. هدف این تکنولوژی، چنانکه از نام آن مشخص است، از میان بردن واسطه در معاملات ارزهای دیجیتال است. دیفای زیرمجموعهای از برنامههای غیرمتمرکز (DApp) است که بهطور اختصاصی تمرکز آن بر امور مالی مبتنی بر قرارداد هوشمند است.

به عبارت دیگر، به مجموعهای از برنامههای کاربردی گفته میشود که برای انجام امور مالی غیرمتمرکز سرمایهگذاران است. در واقع، به آنها کمک میکند تا دسترسی مناسبتر و بهتری به دارایی خود داشته باشند. فعالیت بیشتر پروژههای دیفای بر بستر بلاکچین اتریوم و زنجیره هوشمند بایننس است.

سیستم مالی غیرمتمرکز یا متمرکز چیست؟

زمانی که سیستم مالی (finance) کشوری متمرکز است، یعنی تمام بازار مالی آن را دولت، مقامات، و بانک مرکزی کنترل میکنند؛ همان سیستم سنتی مالی که مردم جهان سالهاست آن را میشناسند و با آن سروکار دارند، اما سیستم مالی (finance) غیرمتمرکز کاملاً برعکس این روش است و دولت یا عاملی مانند بانک مرکزی بر آن کنترل ندارد.

سرمایهگذاران ترجیح میدهند واسطههایی نظیر بانک و دولت را حذف کنند تا این نهادها نتوانند در امور مالی آنها دخالت کنند. بنابراین، کنترل دارایی شما کاملاً برعهده خودتان است و کسی جز شما نمیتواند بهصورت مستقیم آنها را مدیریت یا کنترل کند.

همانطور که بلاکچین سبب سرعت بیشتر معاملات و تراکنشها میشود، دیفای نیز به همین صورت عمل میکند، زیرا با الهام از همان سیستم ایجاد شده است. بلاکچین را فرد یا سازمانی کنترل نمیکند. همچنین، تمام آمار تراکنشها و کل تاریخچه در آن وجود دارد و از بین نمیرود.

همین موضوع برتری مهمی به فایننس غیرمتمرکز میدهد، زیرا در سیستم متمرکز بخشی از این کار را انسانها انجام میدهند که خود به کاهش سرعت معاملات و نظارت بیشتر بر معاملات کاربران منجر میشود.

مزایا و معایب دیفای DeFi

پروژه دیفای همانند هر پروژه دیگری مزایا و معایبی دارد که باید آنها را بدانیم. در این بخش هر یک از این موارد را توضیح میدهیم.

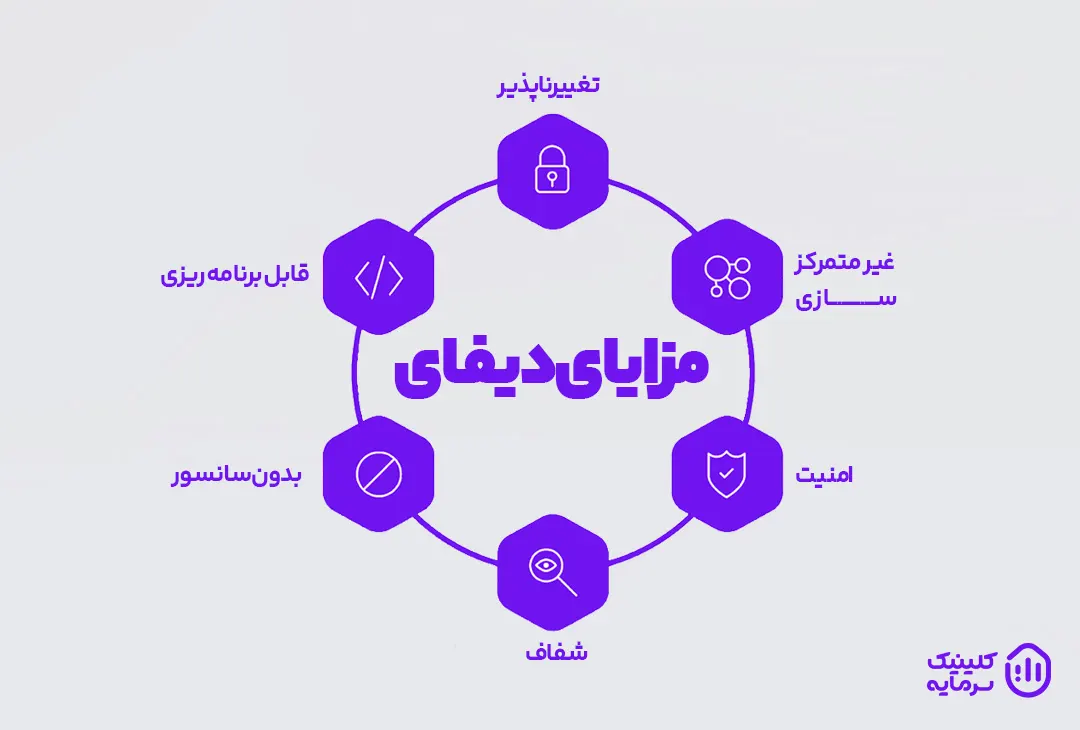

مزایای دیفای

-

امکان دسترسی جهانی به خدمات مالی بهطور یکسان برای همه وجود دارد

مردم کشورهای توسعهیافته همواره فرصتهای دسترسی خوبی داشتهاند، اما این فرصت در اختیار بسیاری از مردم جهان نبوده است. بسیاری از مردم در نقاط مختلف دنیا با وجود علاقه به این بازارها، از فرصتهای مناسب در این زمینه محروماند. خوشبختانه، دیفای این مشکل را حل کرده است و مردم میتوانند فارغ از محل جغرافیایی، نژاد، یا میزان سرمایه به امور مالی غیرمتمرکز دسترسی داشته باشند.

-

هزینه کم برای انتقال بینالمللی وجوه

اگر شما هم جزو افرادی هستید که فردی از اعضای خانوادهتان خارج از کشور است، احتمالاً میدانید که هزینه انتقال پول چه اندازه زیاد است. در سیستم سنتی و متمرکز واسطههای زیادی در این کار دخیل میشوند تا شرایط انتقال پول فراهم شود. با توجه به اینکه دیفای واسطه را حذف میکند، هزینه تراکنش بهمیزان قابل توجهی کاهش مییابد. بنابراین، افراد زیادی میتوانند با هزینه کمی وجوه خود را انتقال دهند.

-

معاملات بهسادگی و بدون سانسور انجام میشود

در سیستم مالی سنتی ممکن است بانک یا نهادی از ارائه خدمات مالی به شما خودداری کند؛ حتی ممکن است معاملات شما را بیاعتبار بخوانند، اما در سیستم غیرمتمرکز این مسئله کاملاً حل میشود. میتوانید بدون هیچ واسطهای و تنها با دسترسی به اینترنت، معاملات خود را در بلاکچین دیفای انجام دهید. این موضوع بهویژه برای سرمایهگذارانی که در کشور و سیستمی فاسد فعالیت میکنند، بسیار مثبت تلقی میشود.

مردم کشورهایی نظیر ونزوئلا از این طریق سرمایه خود را از دست دولت در امان نگه میدارند. بسیاری از مردم این کشور برای جلوگیری از مصادره اموال خود توسط دولت، بیت کوین خریدهاند.

-

امنیت و حریم خصوصی بیشتر

نکته دیگری که اهمیت زیادی دارد، امنیت بیشتر در دیفای است. سرمایه شما در سیستم مالی غیرمتمرکز در اختیار شماست و تنها کسی که روی آن کنترل دارد نیز شما هستید. همین موضوع سبب میشود تراکنشهایتان بهشیوه امنتری انجام شود. علاوه بر آن، به دلیل بینیازی به احراز هویت، حریم خصوصی شما بیشتر حفظ میشود.

معایب دیفای

-

احتمال مشکلاتی نظیر فراموشی رمز عبور و اشتباه وارد کردن آدرس گیرنده وجه

شاید برای شما هم جالب باشد که بدانید بیش از یکپنجم بیتکوینهایی که موجود است گم شده و تعداد آنها نیز در حال افزایش است. همچنین، در چنین فضایی که قراردادهای هوشمند وجود دارد، هکرها نیز پا به عرصه میگذارند. افراد زیادی هنگام انجام معاملات، ارز دیجیتال خود را بهدلیل هک شدن از دست دادهاند.

اما باید قبول کرد که مزایای امور مالی غیرمتمرکز (DeFi) آنچنان زیاد است که میتوان از این قبیل مسائل چشمپوشی کرد.

با کمک پروژه دیفای بدون واسطه خرید کنید

اگر تجربه خرید ارزهای دیجیتال را داشته باشید، بهخوبی میدانید که تمام تراکنشها بدون واسطه انجام میشود. در این سیستم، دو طرف معامله تنها خریدار و فروشندهاند که هر زمان بخواهند میتوانند معامله را تأیید یا متوقف کنند، اما آیا این موضوع به ارزهای دیجیتال محدود میشود؟ مسلماً خیر. بسیاری از شرکتهای بزرگ میتوانند امور مالی خود را بهکمک دیفای بهصورت مستقیم انجام دهند.

این خدمات مالی میتواند شامل بیمه، وام، سرمایهگذاری جمعی، و… باشد. بنابراین، میتوانید انواع امور مالی خود از قبیل واریز پول به حساب پسانداز، دریافت وام، و معاملات دیگر خود را از این طریق انجام دهید.

پروژههای مشهور دیفای که باید بشناسید

پروژههای زیادی از دیفای وجود دارد که مهمترین آنها شامل موارد زیر میشوند:

- رپد بیت کوین (Wrapped Bitcoin)

- اولنچ (avalanche)

- چین لینک (chainlink)

- یونی سواپ (uniswap)

- اینترنت کامپیوتر (internet computer)

- لیدو دائو (lido dao)

- استکس (stacks)

- گراف (grt)

- آوه (Aave)

خدمات دیفای

دیفای تاکنون توانسته است محصولات و خدمات متنوعی را ارائه دهد که همگی حول موضوع امور مالی غیرمتمرکزند. در این بخش بهصورت کاملتر تعدادی از این خدمات را توضیح میدهیم.

-

دریافت وام و ارائه وام

همانطور که در سیستم مالی سنتی امکان وامگیری و وامدهی وجود دارد، در دیفای نیز این امکان فراهم شده است. در این سیستم واسطهای در بین نیست و تنها قرارداد هوشمند (Smart Contract) وجود دارد. از مزایای پروتکل وامدهی در این سیستم میتوان به بینیازی به احراز هویت یا نهاد متمرکز، سرعت زیاد انجام، و استفاده از دارایی دیجیتال بهعنوان وثیقه اشاره کرد.

-

ایجاد استیبل کوین غیرمتمرکز

استیبل کوینها که یکی از انواع ارزهای دیجیتال محسوب میشوند که قیمت آنها به داراییهایی نظیر ارزهای فیات بستگی دارد. یکی از مشکلاتی که استیبل کوینهای متمرکز دارند این است که شرکتی متمرکز آنها را عرضه و کنترل میکند. دیفای این مشکل را با بهوجود آوردن استیبل کوین الگوریتمی یا غیرمتمرکز مانند DAI برطرف کرده است.

-

دریافت وام بدون وثیقه

وام سریع یا flash loan یکی دیگر از خدمات جذاب دیفای است که معنای وام بدون وثیقه میدهد. در حالت عادی، باید وثیقه خود را در قرارداد هوشمندی قفل و مبلغ وام را دریافت کنید، اما در حالت flash loan، به هیچ وثیقه یا ضمانتی نیازی ندارید و در کمترین زمان پس از درخواست، میتوانید وام را دریافت کنید.

در این روش، تسویه همراه بهره وام در یک تراکنش انجام میشود. همچنین، بهدلیل اینکه باید وام را در یک تراکنش بازپرداخت کنید، احتمال و ریسک پرداخت نکردن نیز وجود ندارد. در این روش وامگیری، کسب سود از طریق آربیتراژ است. این وام را نمیتوانید در کیف پول یا پلتفرمی خارج از دیفای ذخیره کنید.

-

ایجاد صرافی غیرمتمرکز

صرافی غیرمتمرکز (Decentralized Exchange)، که به اختصار DEX نامیده میشود، از دیگر محصولات و خدمات دیفای است. در این صرافی بهدلیل بینیازی به احراز هویت، امنیت شما بیشتر حفظ میشود و بر دارایی خود کنترل کامل خواهید داشت. در این صرافیها میتوانید انواع ارزهای دیجیتال مانند اتریوم، بیت کوین، تتر، و… را با هم مبادله کنید.

هر تبادل ارزی که در این شبکه انجام میدهید، توسط قرارداد هوشمند ایجاد و اطلاعات مربوط به آن در شبکه بلاکچین ذخیره میشود. کارمزد این صرافیها در مقایسه با صرافی متمرکز بسیار کمتر است.

-

فرایند استیکینگ (Staking)

استیکینگ همان سپردهگذاری است که در آن میتوانید برای زمان مشخصی داراییها را در یک قرارداد هوشمند شبکه بلاکچین قفل کنید. با انجام این کار میتوانید پاداش دریافت کنید. هنگامی که ارزهای دیجیتال خود را در یک بلاکچین، که مبتنی بر POS است، قفل میکنید، شبکه از آنها استفاده میکند تا تراکنشها را تأیید کند.

این فرایند به حفظ امنیت شبکه بلاکچین و عملکرد صحیح آن کمک میکند. به همین دلیل، هرچه میزان دارایی استیکشده شما بیشتر باشد، پاداش بیشتری دریافت خواهید کرد.

-

ییلد فارمینگ

ییلد فارمینگ (yield farming) یکی دیگر از کاربردهای دیفای است که در آن هولدرهای توکن میتوانند سود خود را از راه گردش توکن و استیکینگ آن در انواع پلتفرمهای دیفای بیشتر کنند. کاربران میتوانند ارز دیجیتال خود را در قرارداد هوشمند پروتکل دیفای قفل کنند. درنهایت، پروتکل دیفای از این دارایی برای خدماتدهی استفاده میکند.

برای مثال، اگر پلتفرم مدنظر استخر نقدینگی (نوعی قرارداد هوشمند که نقش تأمین نقدینگی را دارد) داشته باشد و شما قسمتی از نقدینگی پلتفرم را تأمین کنید، میتوانید بخشی از کارمزد تراکنشهای آن استخر را دریافت کنید. همچنین، اگر نوع فعالیت دیفای وامدهی غیرمتمرکز باشد، میتوانید از توکنهای خود برای وامدهی به بقیه استفاده و بهره آن را دریافت کنید.

چالشها و محدودیتهای دیفای

اگرچه پروژه دیفای خلاقیت و نوآوری زیادی را با خود بههمراه آورده است، ریسکهایی نیز دارد که نباید از آنها غافل شد. در ادامه این مطلب تعدادی از این چالشها را توضیح میدهیم.

-

کم بودن نقدینگی

کم بودن حجم نقدینگی در دیفای سبب میشود کارمزد نیز بیشتر شود. این موضوع بهویژه زمانی پررنگ میشود که یک دارایی خاص در پلتفرم نیست و تنها گزینهای که برای معامله آن وجود دارد، پرداخت کارمزد بیشتر است. بنابراین، کاربران نمیتوانند دارایی مدنظر خود را خرید یا فروش کنند و این موضوع به کاهش کارایی دیفای منجر میشود.

-

خطای مربوط به قرارداد هوشمند

برای آنکه توکنها و بقیه داراییهای شما از سرقت در امان بماند، باید قراردادهای هوشمند بهدرستی عمل کنند.

-

نبود سیستم قانونگذاری

نبودن سیستم قانونگذاری در دیفای ممکن است سبب شود افرادی در این شبکه از کاربران کلاهبرداری کنند. هرچند ممکن است در آینده برای حل این مشکل نیز راهحلی ارائه شود.

-

احتمال هک شدن

در قراردادهای هوشمند احتمال هک شدن وجود دارد. همین موضوع عدهای را به امور مالی غیرمتمرکز بدبین میکند. هرچند در معاملاتی که در بستر بلاکچین انجام میشود، راهحلهایی وجود دارد که با رعایت آنها میتوان تا حد زیادی از هک شدن جلوگیری کرد.

-

ناکارآمد بودن اوراکل

ناکارآمدی اوراکل زمانی مشخص میشود که میزان وثیقه از حد نصاب کمتر باشد و به همین دلیل، وثیقه بهصورت خودکار لیکویید شود. اگرچه هریک از پروژههای دیفای رویکرد متفاوتی را در پیش میگیرند، تعداد زیادی از آنها از اوراکل MakerDAO استفاده میکنند.

-

مشکل ناکارآمدی سرمایه

یکی دیگر از مشکلات مهم، وثیقهگذاری بیش از اندازه در پلتفرم وامدهی دیفای است. برای مثال، در پروژه DAO هریک از کاربران باید ۱/۵ برابر بیشتر از ارزش وامی که دریافت میکنند، وثیقه بگذارند. در این شرایط، بیشتر افراد برای جلوگیری از جریمه شدن تصمیم میگیرند نسبت وام به ارزش خود را بهمیزان ۳۰۰ درصد حفظ کنند. درنتیجه، دریافت وام برای کاربران با مشکل مواجه میشود.

-

کم بودن افراد متخصص در حوزه دیفای

رشد ارزهای دیجیتال بهسرعت اتفاق میافتد. ازاینرو، توسعهدهندگان نیز باید همگام با آن پیش بروند و خود را بهروز نگه دارند. وجود افراد متخصص و بهروز در این زمینه ضروری است.

دیفای ۲ چیست و چه برتریهایی دارد؟

بیشتر مواقع نسخه اولیه هر پروژهای ایراداتی دارد. دیفای نیز از این قضیه مستثنا نیست. برای بهبود مشکلات آن، دیفای ۲ آمد و توانست مشکلات دیفای را تا حد زیادی حل کند. منظور از دیفای ۲ نسل جدیدی از امور مالی غیرمتمرکز است. یکی از کاربردهای خوب دیفای ۲، بیمه قراردادهای هوشمند است که سبب حفظ سرمایه کاربران و جلوگیری از هرگونه ضرر احتمالی میشود.

علاوه بر آن، بیمه داراییهای استخر نیز به آن اضافه شده است که به پذیرش بیشتر دیفای توسط کاربران منجر میشود. تعدادی دیگر از کاربردهایی که دیفای ۲ رو متمایز میکنند عبارتاند از:

- امکان وامهای خودپرداختشونده برای پیشگیری از ریسک لیکویید شدن

- داشتن تجربه کاربری بهتر

- حذف شدن مسائل مرتبط با متمرکز شدن

- تمرکز بیشتر بر دائو (DAO)

سخن پایانی

در این مقاله سعی کردیم مهمترین نکات مربوط به دیفای را توضیح دهیم. امور مالی غیرمتمرکز در آینده تأثیر زیادی در زندگی مردم خواهد داشت و اکنون در ابتدای این مسیر قرار دارد. حذف واسطه، غیرمتمرکز شدن، و کنترل بیشتر افراد بر داراییها، تنها بخشی از مزایای دیفای است که در آینده فراگیرتر خواهد شد.

سرمایهگذاری روی موضوعاتی نظیر DeFi انتخاب بسیار خوبی خواهد بود. بهتر است از همین امروز اطلاعات خود را در این زمینه بیشتر کنید تا در آینده این تکنولوژی سهم بیشتری داشته باشید.

- نام صرافی تخفیف کارمزد vps یا vpn لینک ثبت نام

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

بینگ ایکس

بینگ ایکس

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

مکسی

مکسی

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

کوینکس

کوینکس

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

بیت پین

بیت پین

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

آبانتتر

آبانتتر

ممنونم از مطلب بسیار کاملتون، متشکر از پروژه هایی که معرفی کردید. واقعا بنظرم این حذف واسط و ناظرین در امور دیفای بهترین اتفاق هست.

سلام رضا عزیز

خوشحالیم که آموزش دیفای چیست برای جنابعالی مفید بوده.

از همراهی شما صمیمانه سپاسگزاریم.