الگوی سر و شانه در تحلیل تکنیکال؛ آنچه برای معاملهگری باید بدانید

استفاده از تحلیل تکنیکال در معاملات مختلف در بازارهای مالی تقریباً به امری اجتنابناپذیر تبدیل شده است. البته با توسعه ابزارهای تحلیل تکنیکال در سالهای اخیر به واسطه ورود هوش مصنوعی به این حوزه، روشهای گوناگونی پیش روی تحلیلگران تکنیکال قرار گرفته است. در بین روشهای مختلف تحلیل تکنیکال، الگوهایی که در نمودار قیمت داراییها ایجاد میشود، نقش مهمی در پیشبینی روندها در بازار دارند. در این بین الگوی سر و شانه یکی از پرکاربردترین الگوها به شمار میرود که به طور جدی مورد توجه تحلیلگران تکنیکال قرار دارد.

مجموعه الگوها در تحلیل تکنیکال به صورت تجربی تشخیص داده میشوند. این الگوها از این جهت اهمیت دارند که پس از وقوع آنها معمولاً جهتگیری خاصی در روند قیمت یک دارایی صورت میپذیرد؛ بنابراین اهمیت شناخت و کاربرد این الگوها در معاملهگری بسیار زیاد است. در این مقاله روی نقش الگوی سر و شانه در تحلیل تکنیکال تمرکز میشود. ابتدا بررسی میشود که الگوی سر و شانه چیست و در ادامه نحوه بهکارگیری الگوی head and shoulders در معاملات تشریح میشود.

الگوی سر و شانه چیست؟

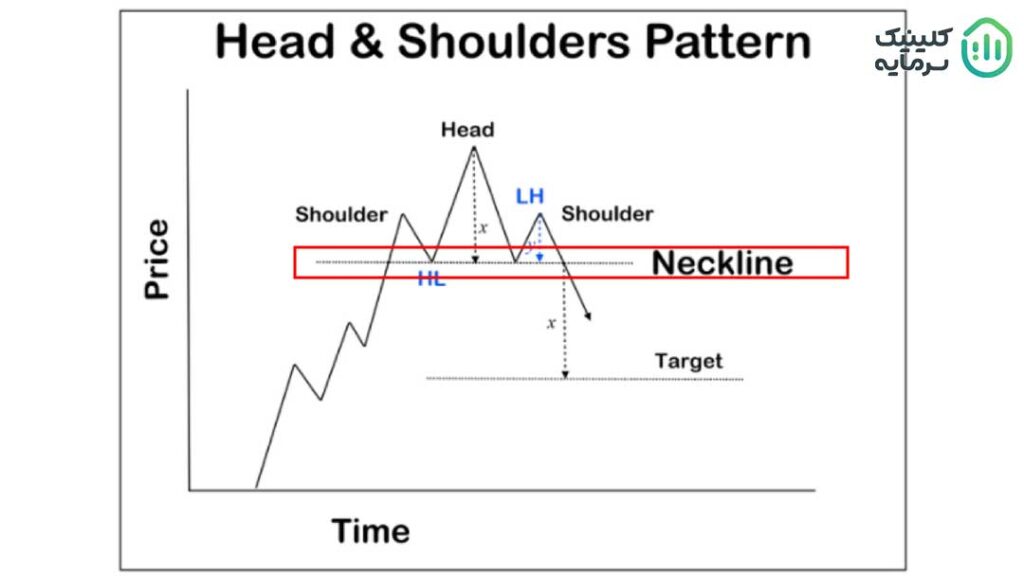

الگوی سر و شانه یا Head And Shoulders یکی از قدیمیترین و در عین حال پرکاربردترین الگوها در تحلیل تکنیکال به شمار میرود. نامگذاری این الگو به سبب شکل ظاهری آن صورت گرفته است. در واقع این الگو در نمودار قیمت یک دارایی به صورت سه قله تشکیل شده است که به طور متوالی پشت سر هم قرار میگیرند. قله وسط که در واقع نوعی سقف قیمتی هم است، بالاتر از دو قله دیگر قرار میگیرد و از این جهت شکلی شبیه سر و در کنار آن دو شانه تشکیل میشود.

شناسایی الگوی سروشانه در تحلیل تکنیکال کار نسبتاً راحتی است و تحلیلگران مبتدی نیز میتوانند آن را به راحتی تشخیص دهند. همچنین نشانه دیگری که در این الگو وجود دارد، یک خط مبنا است که اصطلاحاً به عنوان خط گردن شناخته میشود. اما سؤال اساسی این است که وقوع الگوی سر و شانه نشانه چه رخدادی در نمودار قیمت دارایی است؟

آنچه در بالا توصیف شد به معنای پایان یک روند صعودی در قیمت دارایی است و به احتمال زیاد پس از وقوع این الگو قیمت دارایی از حالت صعودی وارد فاز نزولی میشود. اما الگوی سر و شانه معکوس یا کف نیز وجود دارد که وقوع آن به معنی پایان یک روند نزولی و آغاز روند صعودی در نمودار قیمت دارایی است. در ادامه توضیح مفصلی در خصوص این الگو داده میشود.

الگوی سر و شانه در نمودار به چه شکلی ظاهر میشود؟

نوبت به آن میرسد که نحوه شکلگیری الگوی سر و شانه در نمودار قیمت یک دارایی بررسی شود. به طور کلی الگوی سر و شانه در نمودار قیمت یک دارایی در بازههای زمانی مختلف قابل رویت است و به همین دلیل تمام تحلیلگران تکنیکال میتوانند از آن استفاده کنند. شکل الگوی سر و شانه در تحلیل تکنیکال به دو صورت زیر قابل رویت است:

۱- الگوی سر و شانه سقف

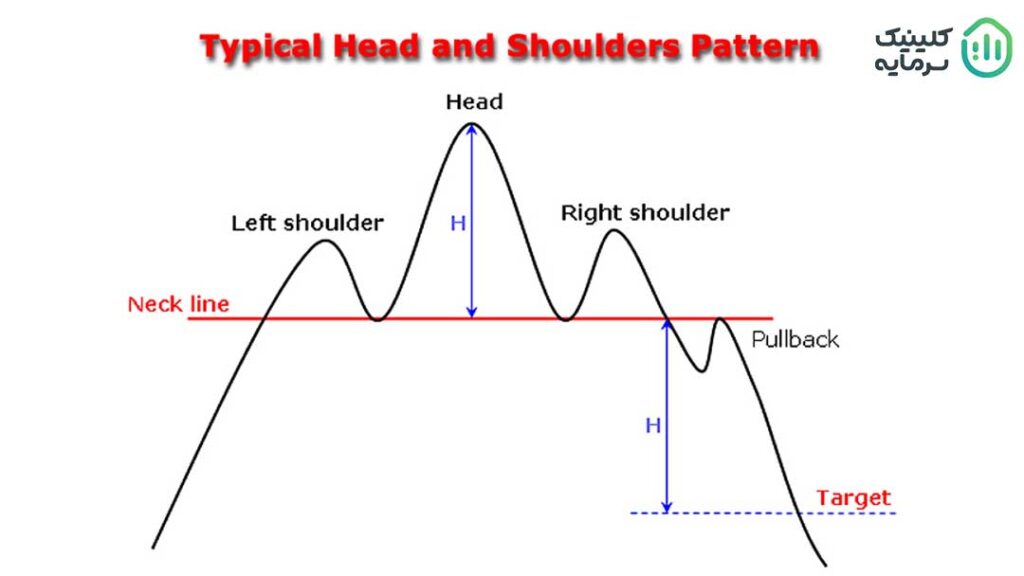

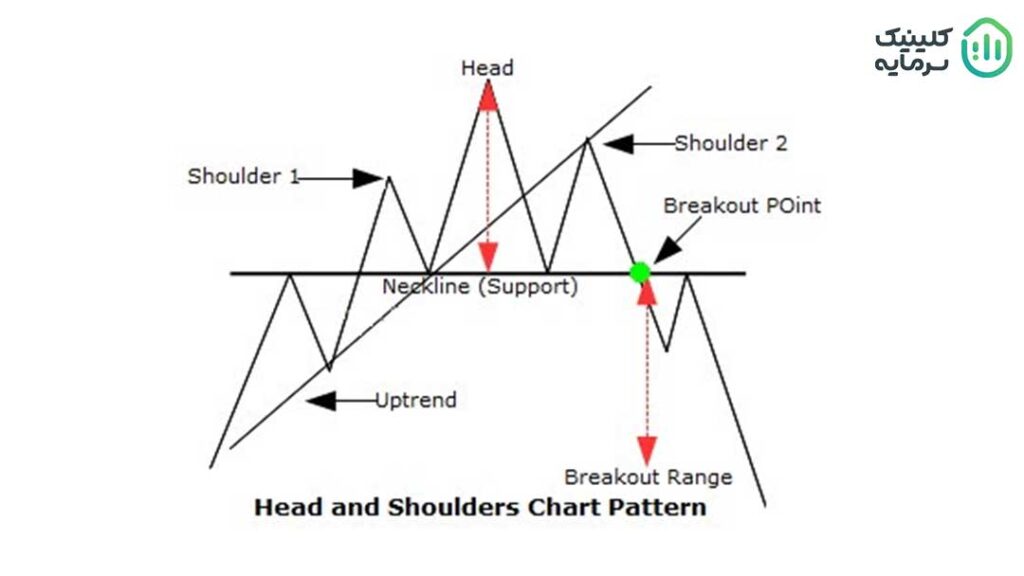

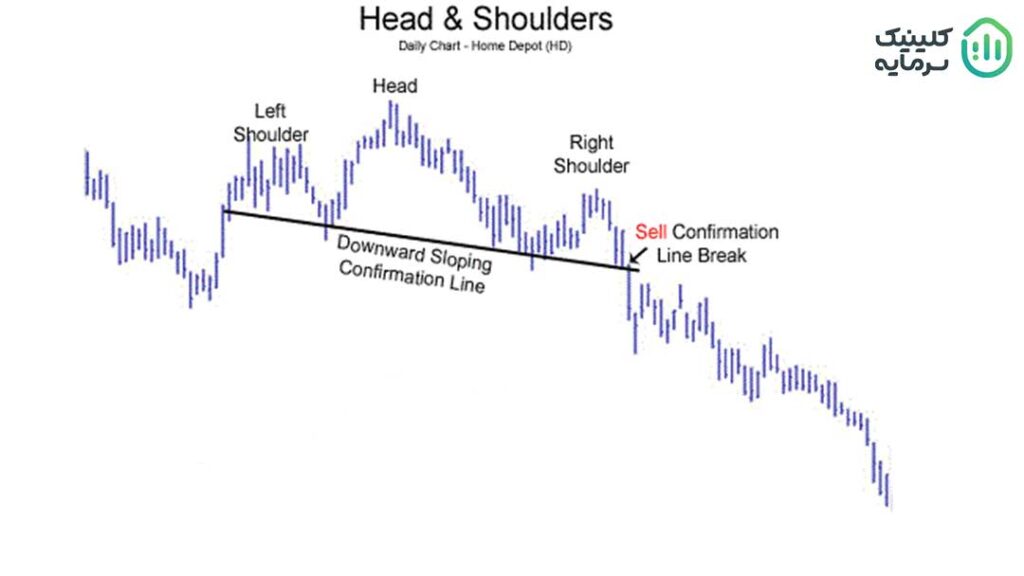

الگوی head and shoulders سقف در انتها یک روند صعودی قیمت به وقوع میپیوندد. شکل زیر تصویر واضحی از نحوه شکلگیری این الگو در نمودار قیمت یک دارایی را به تصویر میکشد. همانطور که قابل مشاهده است، پس از طی شدن یک روند صعودی، ابتدا شانه سمت چپ در نمودار شکل میگیرد. این شانه یک قله قیمتی به شمار میرود و پس از آن روند قیمت کاهشی میشود. پس از مدت کوتاهی روند کاهشی مجدداً تغییر کرده و افزایش قیمت آغاز میشود.

در این حالت رشد قیمت تا شکلگیری یک قله بالاتر از شانه سمت چپ ادامه پیدا میکند و پس از تشکیل سر، مجدداً روند کاهش قیمت آغاز میشود. در ادامه باز هم روند کاهشی تغییر کرده و افزایش قیمت به وقوع میپیوندد. در این حالت قله دیگری تشکیل میشود که اصطلاحاً به آن شانه راست گفته میشود. این قله نیز حتماً پایینتر از قله قبلی (سر) خواهد بود. پس از این قله، روند نزولی شدیدی در قیمت دارایی ایجاد میشود.

البته آنچه در عمل به وقوع میپیوندد، همواره به طور دقیق آن چیزی که در بالا گفته شد، نیست. بلکه ممکن است روندهای جزئی در نمودار قیمت دارایی در بین سر و شانهها ایجاد شود. خط گردن نیز همانطور که در تصویر فوق قابل رویت است، به نوعی مبنای شکلگیری الگوی سر و شانه در تحلیل تکنیکال به شمار میرود.

۲- الگوی سر و شانه کف یا معکوس

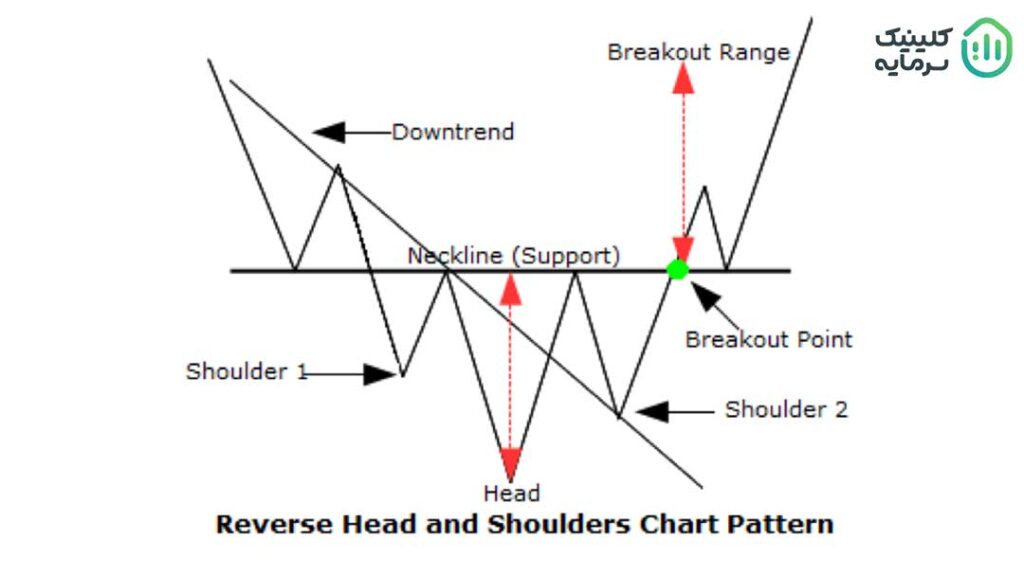

الگوی سر و شانه معکوس در انتها یک روند نزولی قیمت به وقوع میپیوندد. شکل زیر تصویر روشنی از نحوه شکلگیری این الگو در نمودار قیمت یک دارایی را به تصویر میکشد. همانطور که قابل مشاهده است، پس از سپری شدن یک روند نزولی، ابتدا شانه سمت چپ در نمودار شکل میگیرد. این شانه یک دره قیمتی به شمار میرود و پس از آن روند قیمت افزایشی میشود. پس از مدت کوتاهی روند افزایشی مجدداً تغییر کرده و افت قیمت آغاز میشود.

در این حالت افت قیمت تا شکلگیری یک دره پایینتر از شانه سمت چپ ادامه پیدا میکند و پس از تشکیل سر، مجدداً روند افزایش قیمت آغاز میشود. در ادامه باز هم روند افزایشی تغییر کرده و کاهش قیمت به وقوع میپیوندد. در این حالت دره دیگری تشکیل میشود که اصطلاحاً به آن شانه راست گفته میشود. این دره نیز حتماً بالاتر از دره قبلی (سر) خواهد بود. پس از این دره، روند صعودی نسبتاً تندی در قیمت دارایی ایجاد میشود.

در شکلگیری الگوی سر و شانه کف نیز ممکن است در بین سر و شانهها، روندهای کوچک دیگری به وقوع بپیوندد که البته در کلان قضیه اثرگذار نیستند و به همین دلیل خللی در تشخیص الگو ایجاد نمیکنند.

درنگی در مفهوم خط گردن

تا اینجا آشنایی نسبی با الگوی سر و شانه در تحلیل تکنیکال حاصل شد. اما شاید در خصوص مفهوم و کاربرد خط گردن در الگوی سر وشانه ابهاماتی وجود داشته باشد. به همین دلیل لازم است تا تحلیل درستی از مفهوم خط گردن در این الگو ارائه شود. در الگوی سر و شانه سقف، خط گردن به نوعی خط حمایتی تلقی میشود و در الگوی سر و شانه معکوس، خط گردن در واقع خط مقاومتی به شمار میرود.

از این خط برای تشخیص زمان ورود یا خروج از معاملات استفاده میشود و به کمک آنها میتوان استراتژیهای درستی در خصوص معاملهگری اتخاذ نمود. برای ترسیم خط گردن باید تا پس از شکلگیری شانه سمت چپ و راست صبر نمود. پس از آن میتوان این خط را به راحتی ترسیم نمود و مبنای معاملات خود قرار داد. آنچه به صورت تجربی قابل درک است، یک نکته فوقالعاده مهم است.

معمولاً پس از ترسیم خط گردن، فاصله آن با سر در الگو اندازهگیری میشود. در عمل پس از شانه سمت راست، نمودار قیمت به اندازه فاصله بین خط گردن و سر در الگو رشد یا افت را تجربه میکند. به این ترتیب خط گردن میتواند به عنوان مبنای تصمیمگیری برای خرید و فروش داراییها به شمار رود.

چگونه میتوان با الگوی سر و شانه معاملات خود را مدیریت کرد؟

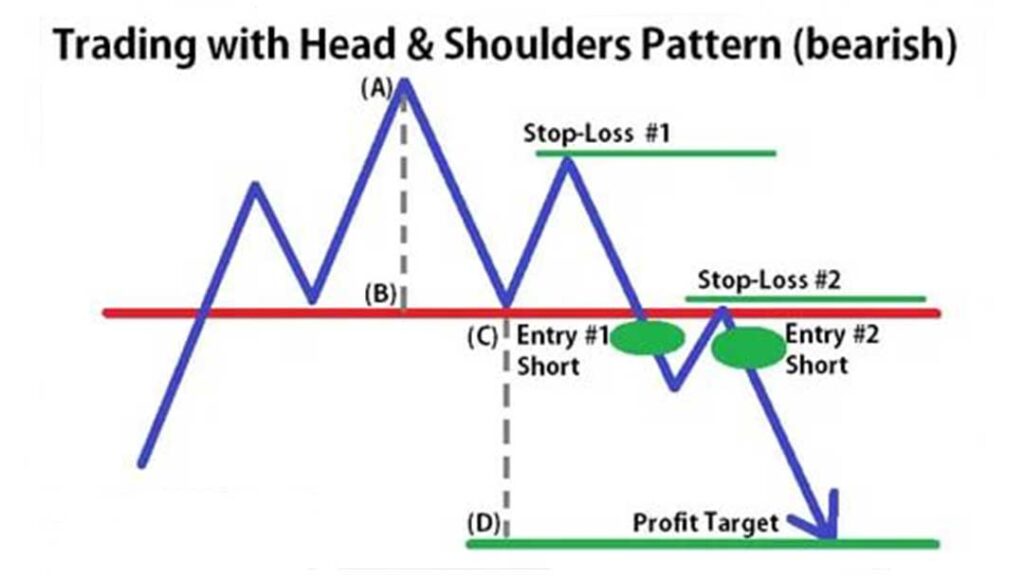

فوت کوزهگری در بهکارگیری الگوی سر و شانه یک چیز است؛ باید تا زمان شکلگیری کامل الگو برای تصمیمگیری در خصوص خرید یا فروش دارایی صبر کرد. معمولاً پس از مشاهده شانه سمت چپ و سر در نمودار قیمت، باید نسبت به شکلگیری الگوی سر و شانه حساس شد و نمودار قیمت دارایی را به دقت زیر نظر گرفت. پس از آن نوبت به تشکیل شانه سمت راست میرسد. از اینجا به بعد تصمیمگیری کاملاً وابسته به میزان ریسکپذیری فرد معاملهگر دارد.

به عنوان مثال الگوی سر و شانه معکوس در نمودار قیمت شکل گرفته است. پس از تشکیل شانه سمت راست دو رویکرد میتوان اتخاذ نمود؛ رویکرد اول که محتاطانه است، صبر کردن تا زمانی است که خط گردن توسط نمودار قیمت شکسته شود. در این صورت میتوان با اطمینان کامل وارد معامله شد. البته هیچ تضمینی وجود ندارد که پس از این اتفاق، فرصتی برای ورود به معامله برای تریدر فراهم شود و شاید به طور کلی معامله را از دست بدهد.

رویکرد دوم ورود به معامله بلافاصله پس از وقوع شانه سمت راست است. در واقع تا زمانی که نمودار خط گردن را نشکسته باشد، نمیتوان با قطعیت گفت که شانه سمت راست شکل گرفته است؛ بنابراین این تصمیم با ریسک همراه است. دقیقاً هر دو رویکرد برای خروج از معامله در الگوی سر و شانه سقف نیز وجود دارد که انتخاب آنها وابسته به روحیه تریدرها است.

به طور کلی به کمک الگوی سر و شانه میتوان دو مورد زیر را در تحلیلهای خود به دست آورد:

۱- تعیین حد ضرر در معامله

تعیین حد ضرر لازمه ورود به هر معاملهای در بازارهای مالی است. در همین راستا الگوی سر و شانه در تحلیل تکنیکال نقش مهمی در تعیین حد ضرر ایفا میکند. برای این منظور شانه سمت راست در هر دو الگوی سقف و کف در نظر گرفته میشود. در الگوی سقف معمولاً حد ضرر را بالاتر از شانه سمت راست و در الگوی کف حد ضرر را پایینتر از شانه راست در نظر میگیرند. البته در هر دو الگو میتوان سر را به عنوان حد ضرر در نظر گرفت که این تصمیم با ریسک بالاتری همراه است.

۲- تعیین حد سود در معامله

همانطور که اشاره شد، فاصله سر و خط گردن مبنای تعیین حد سود در معامله به شمار میرود. در الگوی سر و شانه معکوس معمولاً پس از تشکیل شانه راست و آغاز حرکت صعودی نمودار، خط گردن قطع میشود. در این مواقع پیشبینی میشود که قیمت دارایی به اندازه فاصله بین سر تا خط گردن افزایش پیدا کند؛ لذا این مسئله میتواند مبنای درستی در تعیین حد سود برای معاملات باشد.

مزایای الگوریتم سر و شانه در تحلیل تکنیکال

در حالت کلی نمیتوان الگوها را در تحلیل تکنیکال با قطعیت کامل پذیرفت؛ چراکه تجربه نشان میدهد علیرغم شکلگیری الگوها ممکن است رفتارهای متفاوتی در قیمت دارایی مشاهده شود. با این وجود چند دلیل برای کارآمدی و مؤثر بودن الگوی سر و شانه در تحلیل تکنیکال وجود دارد که عبارتاند از:

خط گردن مبنای تصمیمگیری بسیاری از معاملهگران برای ورود و خروج در معاملات خود هستند و معمولاً در این نقاط افزایش حجم معاملات به طور مشهودی رخ میدهد. بسیاری از معاملهگران در خط گردن متحمل ضررهای سنگینی میشوند و به همین دلیل با عرضه بیشتر زمینه را برای حرکت نمودار به سمت هدف قیمتی الگوی سر و شانه مهیا میکنند.

شانه سمت راست در هر دو الگوی سقف و کف، مبنای بسیار معتبری برای تعیین حد ضرر در معاملات به شمار میرود.

معایب و محدودیتهای استفاده از الگوریتم سر و شانه چیست؟

برخی از مهمترین ایراداتی که به الگوی سر و شانه میتوان وارد کرد، عبارتاند از:

- تشخیص این الگو زمانبر بوده و باید وقت زیادی را برای شناسایی آن صرف کرد.

- مانند هر الگوی دیگری ممکن است به درستی عمل نکند. خط گردن در این الگو شاید بارها شکسته شود ولی آنچه که تریدرها انتظار دارند، به وقوع نپیوندد.

- تعیین حد سود به کمک اندازهگیری فاصله بین خط گردن و سر، به تنهایی تصمیم درستی نیست و باید سایر فاکتورهای مؤثر در این زمینه نیز در نظر گرفته شود.

سؤالات متداول

چه ابزارهایی برای تأیید الگوی سر و شانه وجود دارد؟

بررسی حجم معاملات در کنار تشخیص این الگو مهمترین ابزار برای بررسی صحت و سقم آن به شمار میرود.

الگوی سر و شانه در کوتاهمدت رخ میدهد یا بلندمدت؟

هر دو حالت امکانپذیر است و ممکن است در کوتاهمدت و بلندمدت شاهد این الگو باشیم.

نقش خط گردن در الگوی سر و شانه چیست؟

از خط گردن برای تعیین نقاط حمایتی و مقاومتی در روند حرکت قیمت استفاده میشود و معمولاً حد سود و ضرر در معامله را به کمک آن تعیین میکنند.

مقاله مرتبط: الگوی چکش در تحلیل تکنیکال

کلام پایانی

الگوی سر و شانه در تحلیل تکنیکال یکی از پرکاربردترین الگوها به شمار میرود که در بازههای زمانی مختلف قابل رویت است. در صورت تشخیص این الگو میتوان تصمیمگیریهای بسیار هوشمندانه و دقیقی برای کسب سودهای مناسب و جلوگیری از ضررهای سنگین اتخاذ نمود. البته باید توجه داشت که الگوی سر و شانه مانند هر الگوی دیگری در تحلیل تکنیکال خالی از ایراد نیست و باید در کنار سایر ابزارهای تحلیل تکنیکال و بنیادی مورد استفاده قرار گیرد.

- نام صرافی تخفیف کارمزد vps یا vpn لینک ثبت نام

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

بینگ ایکس

بینگ ایکس

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

مکسی

مکسی

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

کوینکس

کوینکس

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

بیت پین

بیت پین

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

آبانتتر

آبانتتر