اندیکاتور فراکتال چیست؟ بررسی اندیکاتور fractal در تحلیل تکنیکال

فراکتال در تحلیل تکنیکال یکی از برترین ابزارها در بررسی الگوهای قیمتی است. شاید تغییرات و نوسانات قیمت در بازارهای سهام، ارز و ارزهای دیجیتالی کاملا تصادفی به نظر برسد. درحالی که در یک بازه زمانی اگر این تغییرات را کنار یکدیگر قرار دهیم، میبینیم شباهتهای زیادی به یکدیگر دارند و در حال تکرار رفتارهای یکدیگر هستند. بنابراین میتوانیم چنین نوساناتی را به عنوان الگویی برای ادامه فعالیت در بازار قرار دهیم.

فراکتال چیست؟

همانطور که گفتیم الگوهای تکرارشونده میتوانند مبنای عملکرد تریدرها و فعالان بازارهای مالی برای خرید یا فروشهای بعدی باشند. یعنی شما با استفاده از یک الگوی تکرارشونده میتوانید استراتژی عملکرد خود برای خرید یا فروش یا حتی صبر در بازار را تعیین کنید. فراکتال یکی از کاربردیترین الگوهای تکرارشونده است.

فراکتال یا اندیکاتور فراکتال در تحلیل تکنیکال یک الگوی برگشتی ساده پنج میلهای است. این اندیکاتور با توجه به پیامها و نشانههایی که دارد، میتواند نقش بزرگ و مهمی در سودآوری و حضور مفید شما در بازار داشته باشد. حال بیایید نگاهی به مهمترین نکات برای توضیح مفهوم Fractal بیندازیم:

- با استفاده از تحلیل تکنیکال و نمودارهای کندل استیک (نمودار شمعی) میتوان خروجی مناسبی از این مفهوم برای وضعیت تصادفی قیمتها در بازار حتی به صورت روزانه گرفت!

- آینده سرمایهگذاری، نقش نقدینگی و تأثیر اطلاعات در یک سیکل تجاری کامل در بازارهای مالی میتواند به وسیله Fractal بررسی شود.

- المان فنی یادشده میتواند نقش مهمی در مقیاس بزرگتر برای بررسی ثبات (استیبل بودن) بازار برای سرمایهگذاری داشته باشد.

معرفی اندیکاتور فراکتال در تحلیل تکنیکال

کلمه فراکتال ذهن بسیاری از فعالان بازارهای مالی یا مردم عادی را به سمت و سویی پیچیده از ریاضیات میبرد. اما این ذهنیت ربطی به مفهوم فراکتال در بازارهای مالی ندارد. فراکتال در واقع یک المان فنی و تکنیکال مهم است که میتواند در نوسانات قیمتی بزرگ و آشفته بازار، الگوهای تکرارشونده خاصی را نمایش دهد.

فراکتالها حداقل از پنج نوار میلهای تشکیل میشوند و برای تشخیص آنها در نمودار قیمت باید نکات خاصی مد نظر داشت. به طور کلی مفهوم یادشده در دو حالت قابل بررسی است؛ فراکتال صعودی و فراکتال نزولی:

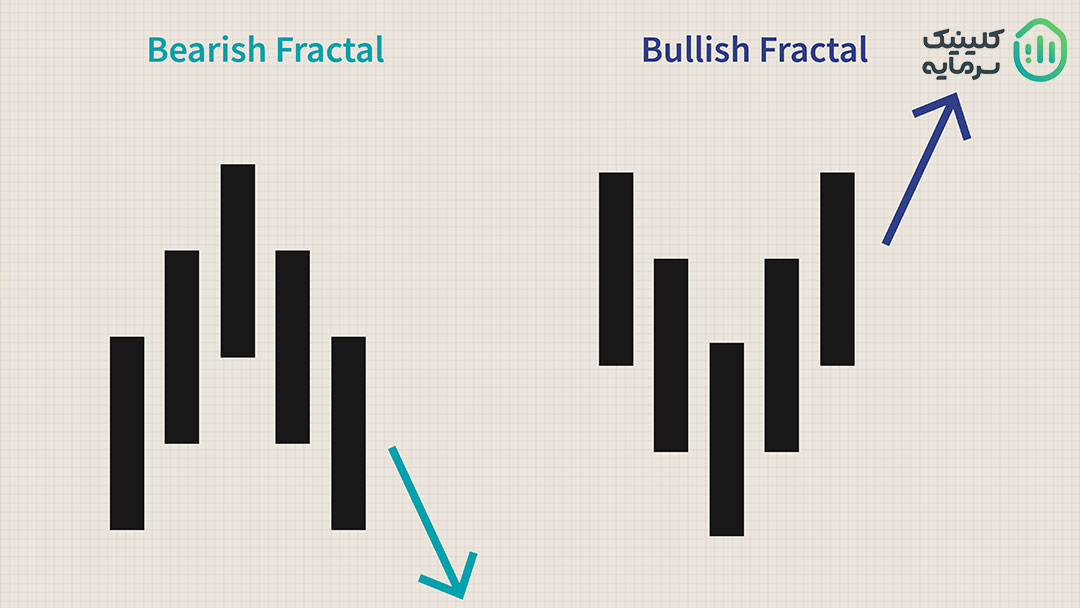

- یک نقطه عطف بیریش bearish (صعودی) زمانی رخ میدهد که یک الگو (میله) با بالاترین ارتفاع در مرکز و دو الگو با ارتفاع کمتر در طرفین قرار گرفته باشند. چنانکه در تصویر پایین مشاهده میکنید، در سمت چپ و راست نقطه عطف صعودی دو الگوی مشابه با ارتفاع یکسان نسبت به یکدیگر و پایینتر از نوار مرکزی قرار گرفتهاند.

- یک نقطه عطف بولیش bullish (نزولی) زمانی رخ میدهد که یک الگو (میله یا کندل) با کمترین ارتفاع در مرکز و دو الگو با ارتفاع بیشتر در طرفین آن قرار گرفته باشند. در تصویر زیر برای یک نقطه عطف نزولی مشاهده میکنید که دو میله در سمت راست و دو میله در سمت چپ بالاتر از میله مرکزی قرار گرفتهاند.

در تصویر بالا دو نمونه از اندیکاتور فراکتال کامل را مشاهده میکنید. البته در مواردی نیز پیش آمده است که با تعداد الگوهای کمتر نیز فراکتال ایجاد شده است. اما برای معتبر باقیماندن فراکتال و مفهوم آن در تحلیل تکنیکال برای کمک به تحلیلگران و سرمایهگذاران، باید الگوی پنجتایی حفظ شود.

انتظار کلی پس از رخدادن یک فراکتال به طور کلی این است که با ترسیم فراکتال صعودی انتظار افزایش قیمت و با ترسیم فراکتال نزولی انتظار کاهش قیمت در آینده میرود.

یک ایراد و ضعف مهم برای اندیکاتور فراکتال!

اشکال و ضعف مهم مفهوم فراکتال در تحلیل تکنیکال این است که جزو الگوهای تأخیری (اندیکاتور lagging) به حساب میآید. یعنی هیچگاه نمیتوانیم بدون قرارگرفتن دو روزه در حالت بازگشت قیمتی یک فراکتال را به طور کامل ترسیم کنیم!

البته نکته اینجاست که بیشتر بازگشتهای مهم و تأثیرگذار برای الگوهای بیشتر ادامه خواهند داشت و از این نظر معمولا مشکلی ایجاد نمیشود (هر میله، الگو یا شمع در واقع نشاندهنده قیمت یک روز است). اما به طورکلی عدم توان ترسیم الگو به دلیل نیاز به تأخیر چندروزه یکی از ضعفهای مهم در این مدل از اندیکاتورها است.

کاربرد مفهوم فراکتال Fractal در معاملات بازارهای مالی

امروزه در اکثر پلتفرمهای معاملاتی، فراکتال به عنوان یک شاخص معاملاتی به کاربران ارائه میشود. این یعنی تحلیگران و تریدرها نیازی به کنکاش و جستجو برای تشخیص این الگو در نمودارها ندارند. کافی است شما فقط اندیکاتور Fractal را روی نمودار فعال کنید تا خود نرمافزار فراکتالها را روی نمودار برای شما برجسته کند. با این روش شما میتوانید بدون ازدستدادن زمان و فورا متوجه عطفهای صعودی و نزولی و خیزهای قیمتی شوید.

نکته مهم درباره استفاده از اندیکاتور فراکتال در تحلیل تکنیکال، استفاده ترکیبی از آن با سایر شاخصها و المانهای تحلیلی است و بهتر است از این مفهوم به تنهایی برای تحلیل استفاده نکنید. بهترین شاخص برای تأیید مشاهدات و به دستآمدهها از فراکتال، اندیکاتور الیگیتور است. اندیکاتور الیگیتور (الگوی تمساح) ابزاری است با استفاده از چندین اندیکاتور میانگین متحرک ایجاد شده است.

در نمودار زیر یک روند صعودی بلندمدت نشان داده شده است که قیمت آن عمدتا در بالای دندان الیگیتور (قسمت میانی اندیکاتور میانگین متحرک) قرار گرفته است. از آنجایی که روند در این نمودار صعودی است میتوان از سیگنالهای بولیش برای تولید سیگنال خرید استفاده کرد.

این موضوع شاید کمی شما را گیج کند. یک فراکتال نزولی (بیریش) زمانی ترسیم میشود که یک فلش بالای آن قرار بگیرد. اما فراکتالهای صعودی (بولیش) با یک پیکان رو به پایین در زیر کشیده میشوند. بنابراین در صورتی که با استفاده از فراکتال یک روند صعودی کلی را بررسی میکنید، به دنبال پیکانهای فراکتال رو به پایین باشید.

البته این برای حالتی است که آن را توضیح دادیم. یعنی در صورتی که از نرمافزارهای تحلیلی استفاده کنید. خود نرمافزار مطابق شکل زیر پس از فعالشدن اندیکاتور Fractal توسط شما، فراکتالهای صعودی و نزولی را همراه با پیکانهای بالا یا پایین آنها نمایش میدهد.

همچنین در طرف مقابل اگر قصد دارید با استفاده از اندیکاتور یادشده به بررسی یک روند نزولی کلی بپردازید، باید فراکتالهای نزولی را با پیکان رو به بالا در قسمت بالای آنها مورد بررسی قرار دهید. البته نکته مهم اینجاست که گاهی اوقات شما میتوانید با بزرگترکردن بازه نمودار، برخی سیگنالهای فراکتال را حذف کنید و در یک روند کلیتر و صحیحتر فرصتهای خرید یا فروش یا حضور در بازار را بررسی کنید.

استراتژی عملیاتی در بازارهای مالی با استفاده از فراکتالها

سیگنال فراکتال در تحلیل تکنیکال میتواند منشأ اقدامات مهمی برای یک تریدر یا تحلیلگر باشد. البته فراموش نکنید در این اندیکاتور مانند بسیاری دیگر از الگوها نیز فقط ورودیها به شما نمایش داده میشود و مسئولیت کنترل ریسک معاملات برعهده خود شماست.

در مورد نمودار بالایی تا زمانی که قیمت از پایینترین سطح خود شروع به افزایش نکند، الگو تشخیص داده نمیشود. پس معاملهگر میتواند پس از انجام معامله استاپ لاس (حد ضرر) را در پایینترین سطح اخیر قرار دهد. اما اگر یک روند کوتاهمدت را طی کنیم میتوانیم حد ضرر را در بالاترین سطح اخیرش قرار دهیم. این مثال یک نمونه از قراردادن حد ضرر با استفاده از مفهوم فراکتال است.

استراتژی بعدی عملیاتی، سطوح بازیابی مجدد فیبوناچی (Fibonacci retracement) با استفاده از فراکتال است. یکی از مسائل مهم در اندیکاتور فراکتال در تحلیل تکنیکال این است که کدام یک از فراکتالها در معامله ظهور کند. از طرفی یکی از مشکلات بازیابی مجدد فیبوناچی این است که از کدام سطح اصلاحی استفاده شود. حال با ترکیب این دو امکان رخدادن هردو محدود میشود. زیرا یک سطح فیبوناچی تنها در صورتی معامله میشود که یک فراکتال بازگشتی (fractal reversal) خارج از آن سطح رخ بدهد.

تریدرها معمولا مایل به تمرکز بر روی معاملات با نرخ فیبوناچی خاص هستند. این استراتژی ممکن است برای معاملهگرهای مختلف متفاوت باشد. معمولا تریدرهای واقعی و بزرگ مایل به انجام معاملات در روندها و زمانهای طولانیتر هستند. در چنین شرایطی فراکتال میتواند با ترکیب فیبوناچی بسیاری از ریسکها را حذف کند.

مثلا در طول یک روند صعودی طولانیمدت و بزرگ، زمانی که قیمت به ۶۱.۸% سطح بازیابی مجدد خود عقبنشینی میکند. اینجا فراکتالها میتوانند به استراتژی معاملاتی تریدر اضافه شوند. در چنین شرایطی معاملهگر تنها در حالتی معامله میکند که یک فراکتال برگشتی در نزدیکی ۶۱.۸ درصد سطح بازیابی مجدد رخ دهد. البته آن هم در صورتی که سایر شرایط معامله مهیا باشد!

نمودار زیر دقیقا نمایانگر همین موضوع است. زیرا قیمت در یک روند کلی صعودی قرار دارد و به یکباره عقبنشینی میکند. در چنین شرایطی قیمت یک فراکتال صعودی بازگشتی در نزدیکی سطح ۰.۶۱۸ از ابزار اصلاحی فیبوناچی نرمافزار تحلیلی در نمودار تشکیل میدهد. حال هنگامی که فراکتال کامل شود (دو روز پس از قیمت پایینی فراکتال)، یک معامله طولانی در راستای روند صعودی بلندمدت ایجاد میشود.

سود نیز میتواند شامل استفاده از فراکتال شود. مثلا اگر مدت زمان زیادی روی روند صعودی فراکتال حرکت کنید، میتوانید هنگامی که یک فراکتال نزولی رخ میدهد، از موقعیت خود خارج شوید. البته در چنین شرایطی سایر روشهای خروج مانند حد سود و تریلینگ استاپ لاس نیز میتواند مورد استفاده قرار بگیرد.

ملاحظات مهمی که باید هنگام استفاده از فراکتال مد نظر داشته باشید

- فراکتالها شاخصهای تأخیری هستند و نیاز به چند روز زمان برای ترسیم دارند.

- رخدادن فراکتالها در نمودارهای قیمتی بسیار رایج و معمول است. بنابراین برای تحلیلها همانطور که گفتیم تنها به فراکتال اکتفا نکنید و ترکیب با سایر شاخصها مانند فیبوناچی را در نظر داشته باشید.

- هرچه بازه زمانی نمودار مورد بررسی شما طولانیتر باشد، بازگشتهای مطمئنتری خواهید داشت. از طرفی با افزایش بازه بررسی نمودار، تعداد فراکتالها و سیگنالهای آنها کاهش مییابد و شما تحلیل منطقیتری خواهید داشت.

- سعی کنید از پلتفرمهای تریدینگی که اندیکاتور فراکتال را بر روی خود دارند، استفاده کنید. زیرا زمانگذاشتن برای تشخیص فراکتالهای متعدد در نمودار با توجه به تعدد آنها میتواند کاری بیهوده باشد.

جمعبندی؛ آخرش فراکتال خوبه یا بده؟!

فراکتال نیز مانند سایر الگوهای تکرارشونده رایج، میتواند سیگنالهای مهمی برای تعیین استراتژی معاملات شما ایجاد کند. اما به دلیل این که روی نمودارهای مختلف به دفعات و در بازههای زمانی مختلف رخ میدهد، باید با سایر شاخصها در تحلیل ترکیب و سپس استفاده شود.

بنابراین استفاده مستقل از فراکتال در تحلیل تکنیکال میتواند اشتباهی مبتدیانه باشد که سرمایه شما را به باد دهد!از طرفی عدم استفاده از آن نیز میتواند شما را از فرصتهای بزرگ در روندهای صعودی یا نزولی بزرگ بازار غافل کند. بنابراین باید از فراکتال در کنار سایر شاخصهای معتبر حتما استفاده کنید.

- نام صرافی تخفیف کارمزد vps یا vpn لینک ثبت نام

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

بینگ ایکس

بینگ ایکس

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

مکسی

مکسی

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

کوینکس

کوینکس

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

بیت پین

بیت پین

-

دارد نیاز ندارد ثبت نام با تخفیف کارمزد

آبانتتر

آبانتتر

سلام

فیلتر سهم های اندیکاتور فراکتال را میتونید در پریود ۵ روزه بهم بدید .تا در تی اس ای تی ام سی قرار بدم

سلام حسین عزیز

ما تخصصی تو فیلتر نویسی نداریم ولی با کمی جستجو در اینترنت یا مشاهده کانال های آموزشی مربوط به فیلتر نویسی میتونید پیدا کنید.

بسیار مفید و عالی خیلی ممنون بابت کامل بودن و همچنین روان بودن متن

خدا قوتتان

سلام مجتبی جان

خوشحالم که این آموزش برات مفید بوده

ممنون بابت نظرت